Vol.174 暗号通貨は米国債のラストバイヤー ~ ”嫌われ者”から”救世主のお客様” へ急転回(2022年9月12日)

ビットコイナーのみなさん、こんにちは。先週は後半にかけ米株もビットコインも巻き戻してきました。良いですね。

米中銀は、量的引き締めの速度を9月から倍速にギアを上げると表明していたこともあり、パウエルさん・ブレイナードさんの発言前には警戒感もピークをつけていた感があります。

ところが蓋を開けてみれば、FEDが供給する米ドル流動性(Vol.172号参照)は、市場予測と裏腹に増加。

表ではインフレ退治の旗を振りつつ、裏では米ドルの蛇口をそっと開けるというFEDの粋なはからいにより、見事なリバーサルを演じた先週でした。

さて、そんな米ドルに振り回されるなか冷静になると、暗号通貨が ”嫌われ者” から ”救世主のお客様” へと位置づけを変える地合いが整い始めている動きを見て取ることができます。

時間軸としては”結構な将来”というザックリした話にはなってしまうのですが、ちょっと興味深い発見をいたしましたので、こちらでシェアをさせていただきます。

世界の資金序列が変わる中でビットコインの位置づけも変わる

2022年も後半に差し掛かるなか、もし私自身が今年最大の構造変化を選ぶとするなら、やはりう「世界の序列が変わり始めた」に尽きそうな気がします。

今年3月には、クレディ・スイスの著名なアナリストである、ゾルタン氏が変化の提唱をしていました。一部だけ意訳して振り返っておきましょう。

--- 以下は意訳 ---

今世界が目にしている危機は、1971年にニクソン大統領がゴールドと米ドルの固定相場を止めた時と同じほどだ。この危機が終われば、米ドルは今より遥かに弱体化する。

ブレトンウッズ体制ではゴールドが価値の裏付けだったた。

ブレトンウッズⅡ(ニクソン・ショック後)では体制の内側にあるお金(凍結リスクのヘッジがない米国債)が。

そして今からのブレトンウッズⅢでは、体制の外側にあるお金(ゴールド現物やその他コモディティ)が価値の裏付けとなる。

ブレトンウッズⅡは体制内のお金で成り立っていたが、その土台はG7がロシアの外貨準備高を凍結したときに崩れ去ってしまったのだ。

これまで、コストが安く安定して物資が流通していた世界秩序は、国同士が互いを信頼することで成り立っていました。

ロシアもウクライナに侵攻する中で、もちろん他国との摩擦は想定済みでしたでしょう。ですがプーチン氏は、(米国は信頼せずとも)ブレトン・ウッズ体制Ⅱに立脚した米ドルは、そこそこ信頼をしていたと考えることができそうです。

そうでなければ、海外に外貨準備を残したりしないですしね。

ところが西側諸国は、国際的な通貨の枠組みからロシアをはじき出す決断をしました。この瞬間、国同士が持っていた(最低限の)信頼で成り立っていた通貨制度が終わったというのが、ゾルタン氏のポイントにもなるでしょう。

貿易で獲得した米ドルは、いつ凍結されて使えなくなるかわからない危険な資産へと早変わり。絶対的であったブレトンウッズⅡな米ドルへの信頼が、急速に弱くなってしまったわけです。

では、どの国から、どの程度の信頼が消失したのか??各国の米ドルに対する気持ちを知るなら、お金の跡を追うのが早道でしょう。

いまでも米ドルを信頼しているのなら、米国債権を買うでしょうし、そうでなければ米国債の保有残高を減らすことを最優先にするはずです。

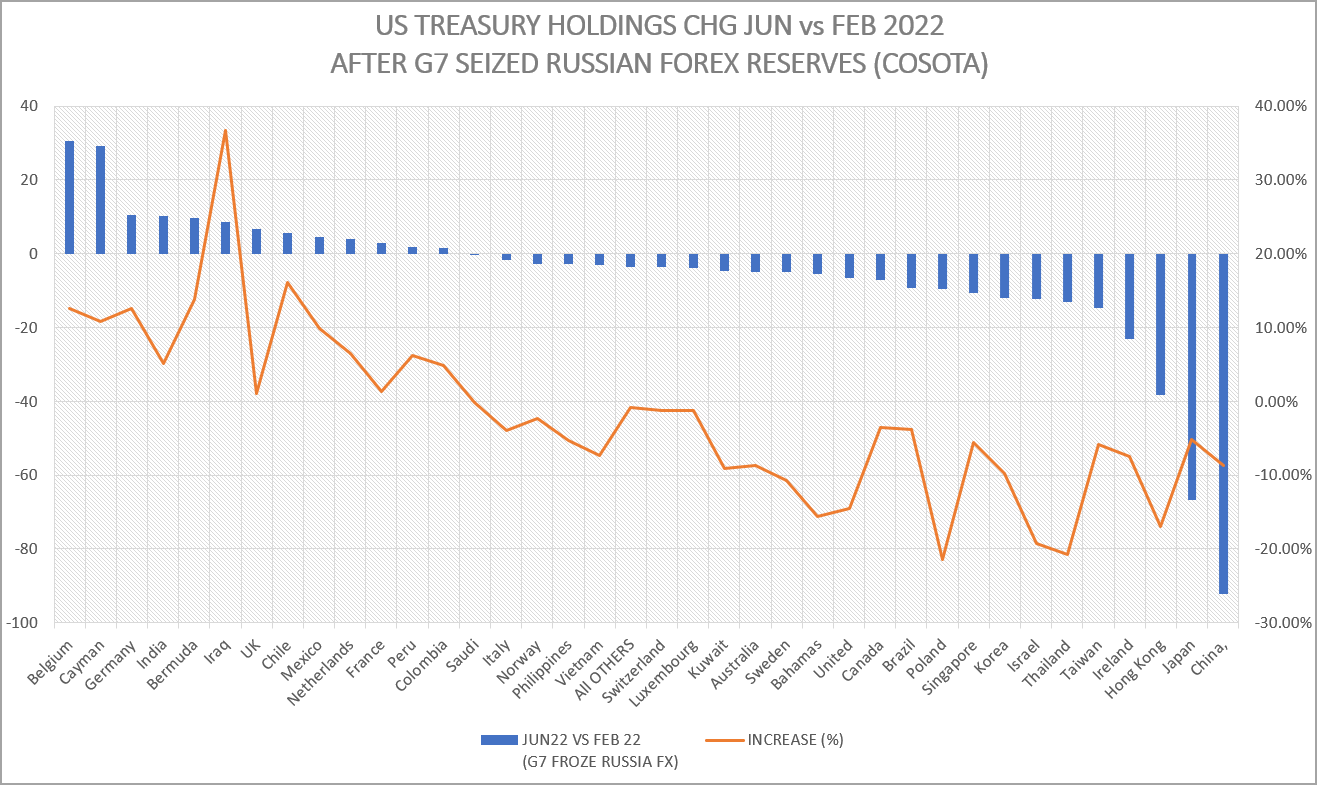

ということで、米ドル凍結事件の2022年2月から6月まで、国別の米国債保有残高の変化を調べてみました。

縦軸は米国債の保有絶対額の変化。折れ線は2022年2月と6月の増減比率を表しています。

まず米国債の保有残高を絶対額で最も減らした国は以下のとおり

- 中国

- 日本

- 香港

- アイルランド

- 台湾

逆に最も増やした国は以下のとおり

- ベルギ-

- ケイマン

- ドイツ

- インド

- バミューダ

中国は、台湾侵攻時に米国債を凍結させられる可能性も高いでしょうから、仕方ないでしょうね。2位の日本は、、、円安がひどいですから、買うに買えない要素もあるでしょう。とにかく個別の凸凹はあるとしても、全体的には減少傾向(米国債を売却する)の流れにあります。

このような環境のなか、逆に米国債を買い向かっている国はどこでしょう?

んん?ケイマン&バミューダ?

そういえば暗号通貨の取引所で、出来高が圧倒的なバイナンス。拠点を一箇所に定めない同社も、2017年に創業地として登記していたのがケイマンでした。

また2018年には、バミューダーをバイナンスのコンプライアンス拠点にて開設。

さらに極めつけは、同社発行のステーブルコインであるBUSD。2022年9月6日にBinanceは、同社に預け入れられた(他社製)ステーブルコインを、すべてBUSDへと1:1で自動変換するとぶち上げました。

Binance to Auto-Convert USDC, USDP, TUSD to BUSD (Binance USD)

https://www.binance.com/en/support/announcement/e62f703604a94538a1f1bc803b2d579f

BUSDコインの残高は2022年9月12日現在で20 Billion USD。これらは米国内の銀行預金もしくは米国債に変換されます。

なおケイマンが保有する米国債の残高は約300 billion。つまり同国の保有する米国債のうち、1割近くはバイナンス製ということになります。

また残高減少ランキング3位の香港は、ステーブルコインの最大手であるUSDTの拠点です。香港の米国債残高が最も減少したのは、2022年5月の 22 billion USDでした。

同月、USDTの時価総額は83 billion から 73 billion へと10 billion の減少です。つまり香港が保有する米国債の5月売却うち、半分はUSDTテザー償還によるものだったということになります。

こうしてみると、ブレトンウッズ態勢Ⅱが終焉を迎え、米国債の買い手が枯渇し始めているいま、ステーブルコインは米国債の貴重な買い手として名乗りを上げていることがわかります。

誰もがこぞって「米国債を売ってくれ」と言ってた時代ならともかく、今は保有している米国債に凍結リスクがしのびより、金利上昇なら債券価格は足元から崩れ去る展開。

このタイミングでバイナンスが米国債の買い入れを表明(失礼、他社ステーブルコインの自動BUSD変換機能)したというのは、なかなかのインパクトだと感じました。

BUSDの時価総額が増え続ける展開となれば、仮に規制側が「民間ステーブルコインは禁止」と言いたくとも、米国債の値下がりで損失が出る人たちからの”待った”が入る展開となります。

ゾルタン氏の予測である「米ドルは今より遥かに弱体化する」が現実化するなら、さらに米国債を買いたい人は消えていなくなります。

そんな米国債が風前の灯火になるとき、暗号通貨に向かい風な法制度を作ることは、ステーブルコインの発行量低下を経由し、さらに米国債の売り圧力を発生させることになります。

だれも買わない米国債を暗号通貨の資金が支える。まさに「暗号通貨は”嫌われ者”から”救世主のお客様” へ急転回する」ことになるかもしれません。

ちょっと長いスパンの話ではありますが、興味深く見守りたいですね。

底値で思いっきり突っ込み売りのビットコイン

さて最後はビットコインの定点観測だけサクッと確認しておきましょう。

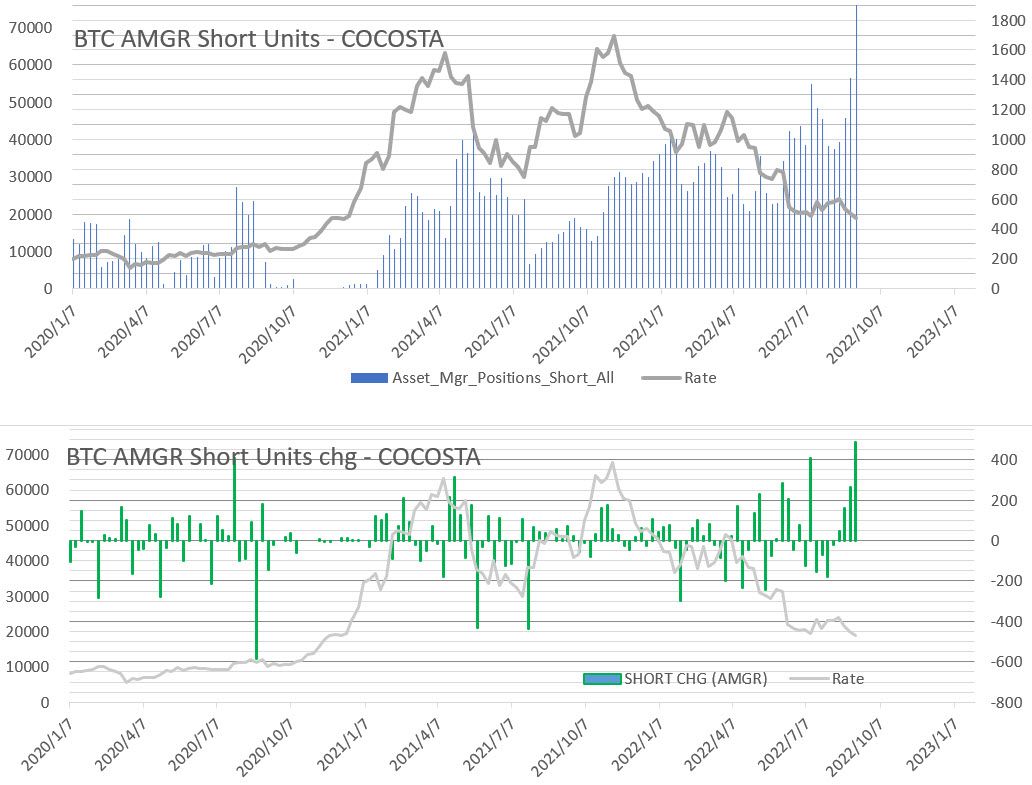

今週のCME建玉明細は9月6日〆。パウエル議長のスピーチ前日です。ちょっと目を疑うような数字が出ています。

ビットコインはアセマネが売りを急拡大。1900枚の売残高にしても、前週比での売り枚数増加489枚にしても、ともに文句なく過去最大の数字になっています。

CMEのBTC先物が登場して以来、アセマネの売り玉が1週間で300枚以上の増量を記録し、その翌週が値下がりとなった事例はありません。

取組高の増え方を見ても、完全にペーパーマネーの売り。現物の売りを伴っていない以上、買い戻しで「行って来い」となるのは、仕方なかったのかもしれないですね。

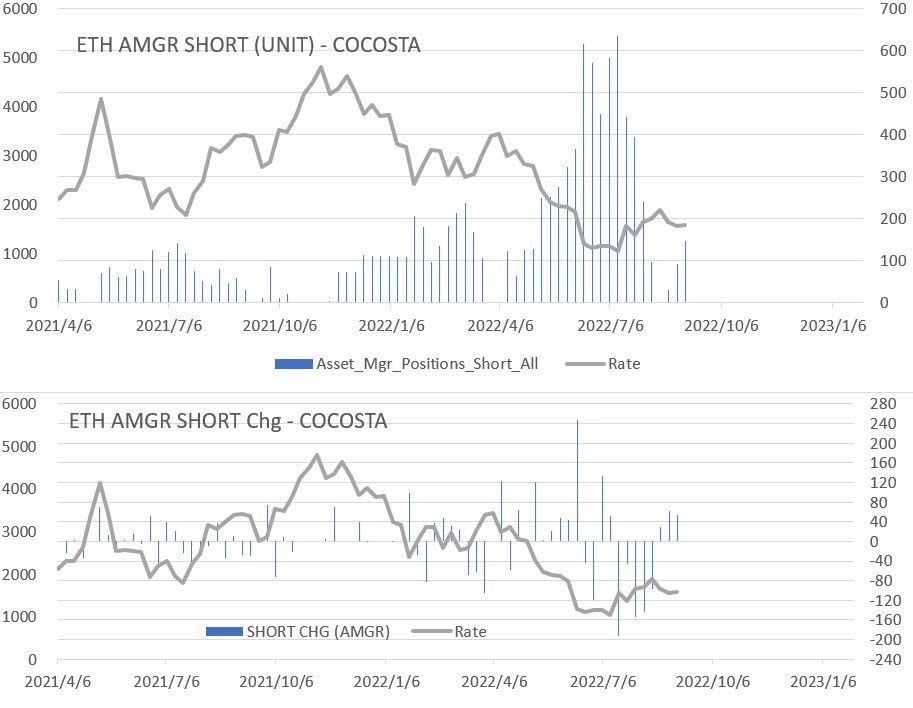

一方でイーサリアムの先物は、売りが微増。考え方にもよりますが、「売りの余地」が残っているとも言えます。

9月に入ってから市場占有率が40%を割り込んでいたビットコインですから、どうしても買い戻されやすいのは、(今は)ビットコインということになりそうです。

ここからのハイライトは、24,000ドルで「仕方なく売りヘッジ」が入るかどうかでしょう。それを乗り越えることができれば、次のヘッジレベルは32,000ドル。

ただ、オプション市場のインプライド・ボラティリティからは、市場が織り込んでいる今週の上限値が 23,700ドルとなっています。

24,000ドルに近づいたとき、さてメモリプールに動きがでるか注目が集まることになりそうですね。

※ メモリプールが跳ね上がる=未処理TXが大量に発生=大量にBTCを売却しようとしている人が多い

今週は以上です。引き続き、ハッピー・ビットコイン!

ココスタ

佐々木徹

次の記事

読者になる

一緒に新しい世界を探求していきましょう。

ディスカッション