Vol.290 「ビットコイン過熱」トラップ - ETF時代に見直したい古参投資家の行動指標 (2024年12月16日)

こんにちは!ビットコインの不思議な国へようこそ。

今回の記事では、ブロックチェーンの動きを追跡することで、ビットコインがどのように動いているのかを探っていきます。実は、この「動き」を観察することで、市場参加者の中でも大きな資本を動かしている参加者の財布の中身が見えてくるんです。

通常の金融市場では、大口の資金移動は一部の関係者しか把握できません。でもビットコインは違います。誰もが同じ情報にアクセスできる「パブリック」な台帳があるんです。いわゆる「ブロックチェーン」であり、情報に非対称性がないことは、画期的ですよね。

本日、特に注目したいのが「ビットコインデイズ・デストロイド(Bitcoin Days Destroyed)」という指標。

長期保有者がどれくらいコインを動かしているのかを示す、いわば「古参投資家の行動指標」とでも呼べるものです。

ただし、この指標には意外な落とし穴も。「加熱している!」と見える数値が、実は全然そうでもない...そんな興味深い発見もお話ししていきたいと思います。

それでは、ブロックチェーンの中に潜む、本当の需給状況を探る旅に出発しましょう!

古参投資家の行動指標「ビットコインデイズ・デストロイド」(CDD)

ビットコインの世界には、たくさんの「専門家」がいます。でも、誰が本当の核心を捉えて行動しているのでしょう?それを見分けるのは簡単ではありません。

ただし、一つ確かな判断基準があります。それは「時間」です。

ダーウィンの適者生存説のように、厳しい環境を生き抜くのは、その環境に最も適応した者だけ。ビットコイン市場でいえば、長期保有を実行できた参加者たちこそが、相場の荒波を乗り越えてきた「適者」といえるでしょう。

この長期保有者の動きを数値化したのが「ビットコインデイズ・デストロイド(CDD)」です。計算方法はシンプル。

- 1BTCを100日間保有すれば → 100コインデイズが蓄積

- そのコインが動くと → 100コインデイズが破壊(デストロイ)

つまり、より長く保有している人のビットコイン移動ほど、大きな重みを持つ指標なのです。

この指標を進化させ、年々増加するビットコインの供給量に対しての影響力を平準化するために登場したのが「Supply-Adjusted CDD」、供給量調整済みCDDと呼ばれるものです。

これにより、2012年も2024年も、同じ基準で市場の動きを比較できるようになりました。

長期保有者が利確に動く2000万の水準は要注意

この供給量調整済みCDDは、一般的に市場では以下のような目安で見られています:

- 500万コインデイズ未満:日常的な取引レベル

- 1000万コインデイズ超:相場の転換点の可能性

- 2000万コインデイズ超:長期保有者は利確に動いている

少し現状を確認してみましょう。

上のチャートを見ると、2017年以降は2000万コインデイズに到達してから、確かにビットコインは下げ相場に移行していることが見て取れます。

特に興味深いのは、CDDが頂点に到達してから2ヶ月ほどの時間差をおいて、ビットコインの下落が始まっていることです。

上昇相場も後半となってくると、ビットコインの買い手は、高いレバレッジを使った投機的な参加者が多くを占めるようになります。

ブロックチェーンで追跡できるいわゆる現物を保有していた参加者は売却し、その買い手が投機組という構図になるわけです。

この持ち手の移転が2ヶ月ほどで行われ、一段落ついた頃から、それが値段に現れて下がり始めると言う事ですね。

このようにしてみると、表の値段だけでは見えてこない。大口保有者の動向がつかめるビットコインは、本当に情報格差の小さいアセットクラスだなと感心するばかりです。

オンチェーン分析に潜むトラップ

さてここまではビットコインのオンチェーン分析のベネフィットを書いてきました。では、これを直近の市場動向に改めてみるとどうでしょうか。

2023年5月28日にビットコイン頂上間近とされるCDD指標2000万超えを達成したのちも、ビットコイン価格は上昇を続けています。

一体何が起きているのでしょうか。この指標はもう役立たずになってしまったのでしょうか。ここからは個別の分析を行ってみたいと思います。

このような分析をしながら興味深いのは、やっぱり市場はこの指数をよく見ているんだなぁと言う点です。

仮に過去2回の「CDD指数2000万越えで2ヶ月後に下落」の法則が生きているのであれば、今回も5月28日の2ヶ月後である7月末を起点として、ビットコインは下落相場へ突入するはずでした。

事実、市場は7月末を基点として、8月中盤にかけて50,000ドルをテストする下げ相場を経験しています。

ですが、その後は再び上昇相場へと戻していることは、皆さんもご存知の通りです。「今回は違う?」一体、何が原因なのでしょう?

今の主役は北米ETF・グレイスケールからブラックロックへの大移動が引き起こしたCDD上昇

先に答えを書いてしまうと、今回のCDD上昇の要因はETF間の資金移動によるものだと筆者は考えています。

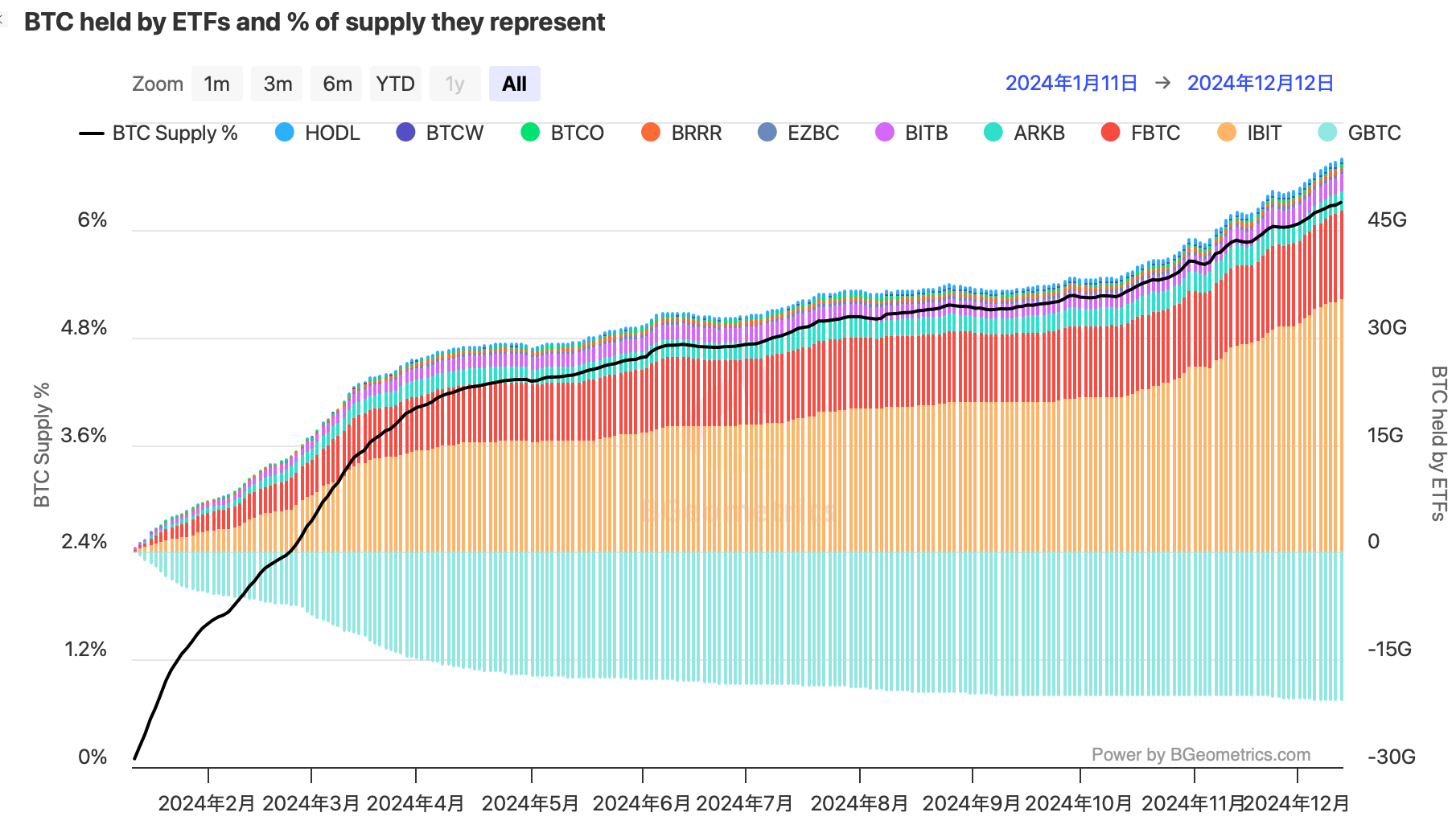

上の図は、北米のビットコインETF間の資金流出入をまとめたグラフです。この図から、興味深い資金移動のパターンが見えてきます。

GTBCからの大規模な資金流出

グラフの下側、青色のヒストグラムが示すのはGBTCからの資金流出です。これまで唯一のETFとして市場を独占してきたGBTCですが、2024年1月の新規ETF認可以降、大きな資金流出に見舞われています。

IBITへの資金集中

一方で、オレンジ色の大きなヒストグラムが示すように、ブラックロックが運営するIBITへの資金流入が際立っています。

資金移動の背景

この資金シフトの主な要因は運用コストの違いです。GTBCは比較的高額な運営費用が課題とされてきました。

2024年1月にビットコイン現物ETFが新たに認可されたことで、投資家はより低コストの選択肢を得ることができ、その結果としてGBTCから新規ETFへの大規模な資金移動が発生しているのです。

これらビットコイン現物ETF間の資金移動は、実際のビットコイン現物の移動を伴います。

今回起きているCDD指数の上昇は、このETF間の急激な資金移動を反映したものと考えて間違い無いでしょう。

CDDインパクトの大きなグレイスケール保有のビットコイン

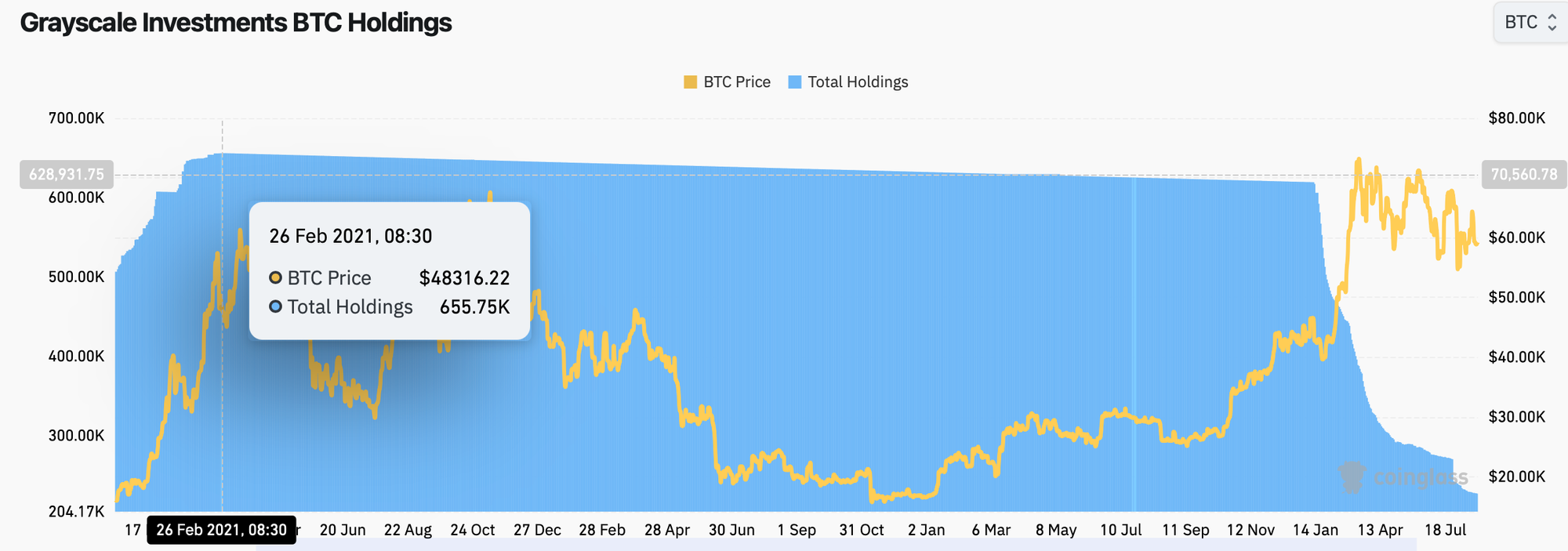

下のチャートは、グレースケール(GBTC)が保有するビットコインの残高推移を示しています。この推移から、3つの大きな局面が見えてきます。

3つの重要な局面

- 成長期(~2021年2月中旬)

- 保有残高の継続的な増加

- 機関投資家からの資金流入期

- 安定期(2021年2月中旬~2024年1月)

- 約3年間にわたる保有残高の横ばい

- 長期保有の蓄積期間

- 流出期(2024年1月~)

- 他社ビットコインETF認可をきっかけとした大規模流出

- 保有残高の急激な減少

特筆すべきは、GBTCの動きがCDD指標に与える影響の大きさです。約3年間の保有期間があることから、このビットコインの移動は、CDD指標でほぼ最大の影響力を持つことになります。

では、現実の市場ではIBITに吸収されているGBTC流出分が、CDD指標にどの程度の影響を与えたのか考察してみましょう。

ここからはデータと筆者の口述アイディアを投入し、人工知能に記事をまとめてもらったものです。以下引用しますね。

ーーー

2024年1月、ついに米国でビットコイン現物ETFが承認され、暗号資産市場は新時代の幕開けを迎えた。この動きの中で特に注目されるのが、業界最大手のGrayscale Bitcoin Trust(GBTC)の動向である。

GBTCは2021年2月から2024年1月まで、約62万という巨額のビットコインをほぼ動かすことなく保有し続けてきた。しかし、ETFへの転換承認後、わずか1ヶ月の間にビットコイン保有量は約40万も減少。これは保有量の約65%に相当する大規模な資金移動となった。

この急激な資金流出は、市場指標の一つである「Bitcoin Days Destroyed(BDD)」にも大きな影響を与えている。約1,047日間という長期保有されていたビットコインが一斉に動いたことで、推定で約3億9,500万のコインデイズが破壊された計算となる。この動きを90日移動平均で見た場合、CDDは約1,560万から1,120万レベルまで低下する可能性がある。

注目すべきは、GBTCからの流出をCDDから除外した場合の実態的な市場動向である。2024年のCDDのピーク値である2,160万から、GBTCの影響分である440万を差し引くと、実質的なCDDは1,720万程度となる。これは、長期保有者の実際の売却動向が、市場に過度な売り圧力をもたらしているわけではないことを示唆している。

つまり、2024年に観測された長期保有者の現物移動は、GBTCの特殊要因を除けば通常の範囲内に収まっており、少なくともCDD指標の観点からは、ビットコインの上昇相場が終焉を迎えているとは言い切れない状況にあると考えられる。

この分析を通じて浮かび上がる重要な教訓がある。それは、市場指標を解釈する際には、その指標が何を測定するために作られたのか、どのような背景で開発されたのかという本質的な理解が不可欠だということだ。

単純に数値の増減だけを追うのではなく、その背後にある市場構造の変化や特殊要因を慎重に見極める必要がある。これを怠れば、指標は「諸刃の剣」となって投資判断を誤らせる危険性をはらんでいる。

市場参加者として、常に謙虚に学び続け、表面的な数値の変動に惑わされることなく、本質を見極める姿勢を持ち続けることの重要性を、今回のケースは改めて示唆している。

ーーー

ビットコインはまだまだ上昇時が残っていると言う事ですね。

最後に何か付け加えようと思いましたが、あまりに人工知能の構成がうまいので、このまま終わりにしたいと思います。Claudeすごい。。。

まとめ - 一緒に見つけよう、数字の向こう側にある本質

みなさん、長い分析にお付き合いいただき、ありがとうございました。今回は私たちの大好きなBitcoin Days Destroyed (CDD)について、GBTCの動きと絡めて深掘りしてみました。

市場指標って面白いですね。表面的な数値の変動が何によってもたらされているのかを深掘りすると、新しい発見がたくさんありました。

今回のGBTCの資金移動も、最初は「あれ?警戒信号かな?」と思いましたが、よくよく見てみると、これはETF市場の自然な進化の一部だったんですよね。

私たち投資家ができることとして、数字を見るときは「なぜこうなっているんだろう?」という好奇心を持ち続けることが大切かもしれません。

市場の変化に注目しながら、自分なりの投資の形を見つけていく。そんな探求の旅を、みなさんと一緒に続けていけたらと思います。

また次回、新しい発見を共有できることを楽しみにしています。みなさんからのフィードバックもぜひお待ちしています!

ココスタ

佐々木徹

次の記事

読者になる

一緒に新しい世界を探求していきましょう。

ディスカッション