Vol.331 高市新総裁が誕生する裏で進む「市場の異変」――麻生氏の影響力と30年国債金利の史上最高値が意味するもの (2025年10月6日)

自民党総裁選は高市早苗氏の勝利で幕を閉じました。

しかし、その瞬間に金融市場では「ある異変」が進んでいます。

月曜日の市場では、日本の30年国債の金利が急騰。1999年に公募入札が開始されて以来、史上最高水準に達しつつあります。

なぜ、新総裁の誕生と国債金利が連動したのでしょうか?

勝利の立役者は「あの人」だった

高市氏の勝利を決定づけたのは、麻生太郎元首相でした。

決選投票の直前、麻生氏は派閥の議員43人に号令をかけます。「党員票が多い候補を支持するように」――この明確な指示が、議員票の流れを一気に高市氏へと傾けたのです。

結果、高市氏は決選投票で185票を獲得し、小泉進次郎氏の156票を上回って勝利しました。党関係者は麻生氏を「高市氏勝利の最大の功労者」と評しています。

つまり、これから始まる新政権の経済政策には、麻生氏の「色」が濃く反映される可能性が高いということです。

麻生氏が一貫して主張してきた「財政観」

ここで注目すべきは、麻生氏の財政に対する考え方です。

麻生氏は長年にわたり、日本の財政破綻論を真っ向から否定してきました。2013年には「日本の借金は970兆円に膨らんでいるものの、金利は上がっていない。日本が財政破たんの危機ということはない」と断言しています。

2014年には「今の日本で、ハイパーインフレになるはずがない」と述べ、財政拡大に対する懸念を一蹴してきました。

その論理の核心はこうです。

「日本の国債は日本国民が保有している。つまり政府の借金は同時に国民の資産だ。これは家庭内での貸し借りと同じで、外国に返す必要がない限り問題ない」

シンプルで分かりやすい説明ですよね。実際、この論理は多くの国民に「日本の財政は大丈夫」という安心感を与えてきました。

しかし今回の市場は「別の反応」を見せた

ところが、高市新総裁の誕生直後、金融市場は明確な「警戒シグナル」を発しました。30年国債の金利急騰です。

1999年9月の公募入札開始以来、史上最高水準に達しつつある日本の30年国債金利の推移。高市氏の総裁選勝利直後に急騰している様子が確認できます。

これは投資家たちが「財政拡大路線が加速するなら、それに見合ったリターン(より高い金利)を要求する」というメッセージを送り始めたことを意味します。麻生氏が「金利は上がっていない」と語った2013年当時とは、明らかに状況が変わりつつあるのです。

ここで一つ、気になることがあります。

「国債は家庭内の貸し借りだから安心」という論理――実は、この全く同じ説明が、80年前の日本でも使われていたことをご存知でしょうか?

しかも、その時の結末は決してハッピーエンドではありませんでした。

80年前にも語られた「全く同じ論理」

「日本の財政は安泰」という安心感――その根拠として、今も昔も似たような比喩が使われてきました。でも、この説明には重要な歴史的前例があるのです。

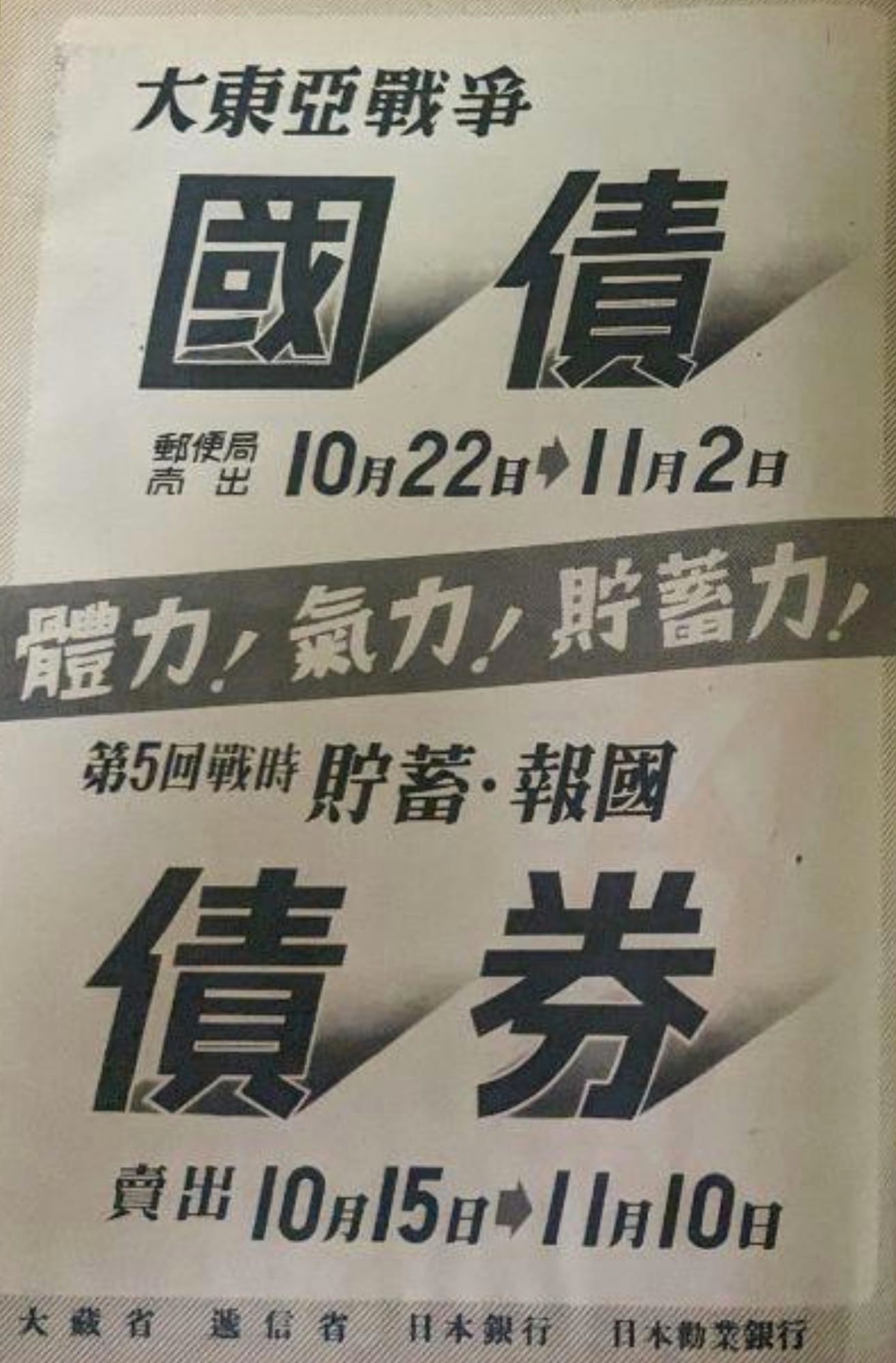

1941年10月、大政翼賛会が全国の隣組に配布した『戦費と国債』という宣伝冊子があります。

そこにはこう書かれていました。

「国債が沢山殖えても全部国民が消化する限り、少しも心配は無いのです。国債は国家の借金、つまり国民全体の借金ですが、同時に国民が其の貸し手でありますから――国が利子を支払ってもその金が国の外に出て行く訳ではなく国内で広く国民の懐に入って行くのです」

どうでしょうか。現代の説明と驚くほど似ていませんか?

当時の大蔵省は「国家が存続する限り、元本と利子が支払われないことは絶対にない」とまで断言していました。国民に安心感を与え、戦時国債を買わせるためのプロパガンダだったわけです。この冊子は150万部も配布されました。

多くの国民が「安全だ」と信じて国債を購入した(させられた)のです。

1941年当時の戦時国債と貯蓄を促す宣伝ポスター。「体力、気力、貯蓄力」のスローガンのもと、国民に国債購入が愛国的行為として推奨されました。

そして訪れた「債権は紙屑」という結末

戦後、何が起きたのでしょうか?他でもない、激しいインフレです。

1946年には卸売物価が前年比430%という超高インフレとなり、国債の実質価値は1935年比で180分の1に縮小しました。つまり、100万円分の国債が、実質的に約5,500円の価値しか持たなくなったということです。

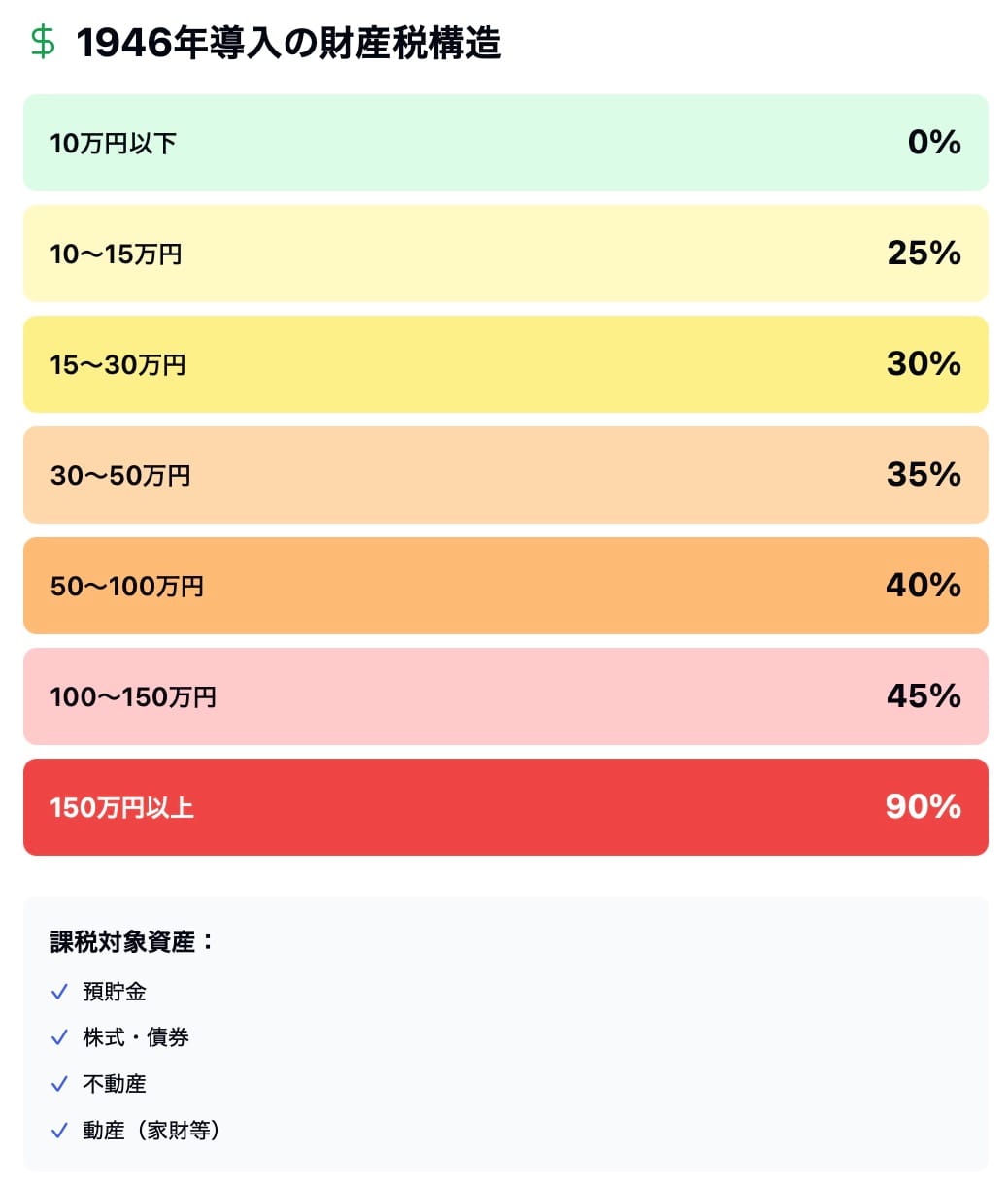

さらに追い打ちをかけたのが、1946年3月に導入された「財産税」でした。

これは10万円を超える全ての個人資産に対し、25%から最大90%という極めて高い税率で課税する、一度限りの特別税でした。不動産、預金、株式、動産、すべてが対象です。

国は戦費で膨らんだ借金を、国民の財産を半ば強制的に徴収することで帳消しにしたのです。

「国民が貸し手である」「利子は国民の懐に入る」と言われて国債を買った人々の資産はインフレで目減りし、さらに財産税で徴収される――二重の打撃で叩き落とされることとなったのでした。

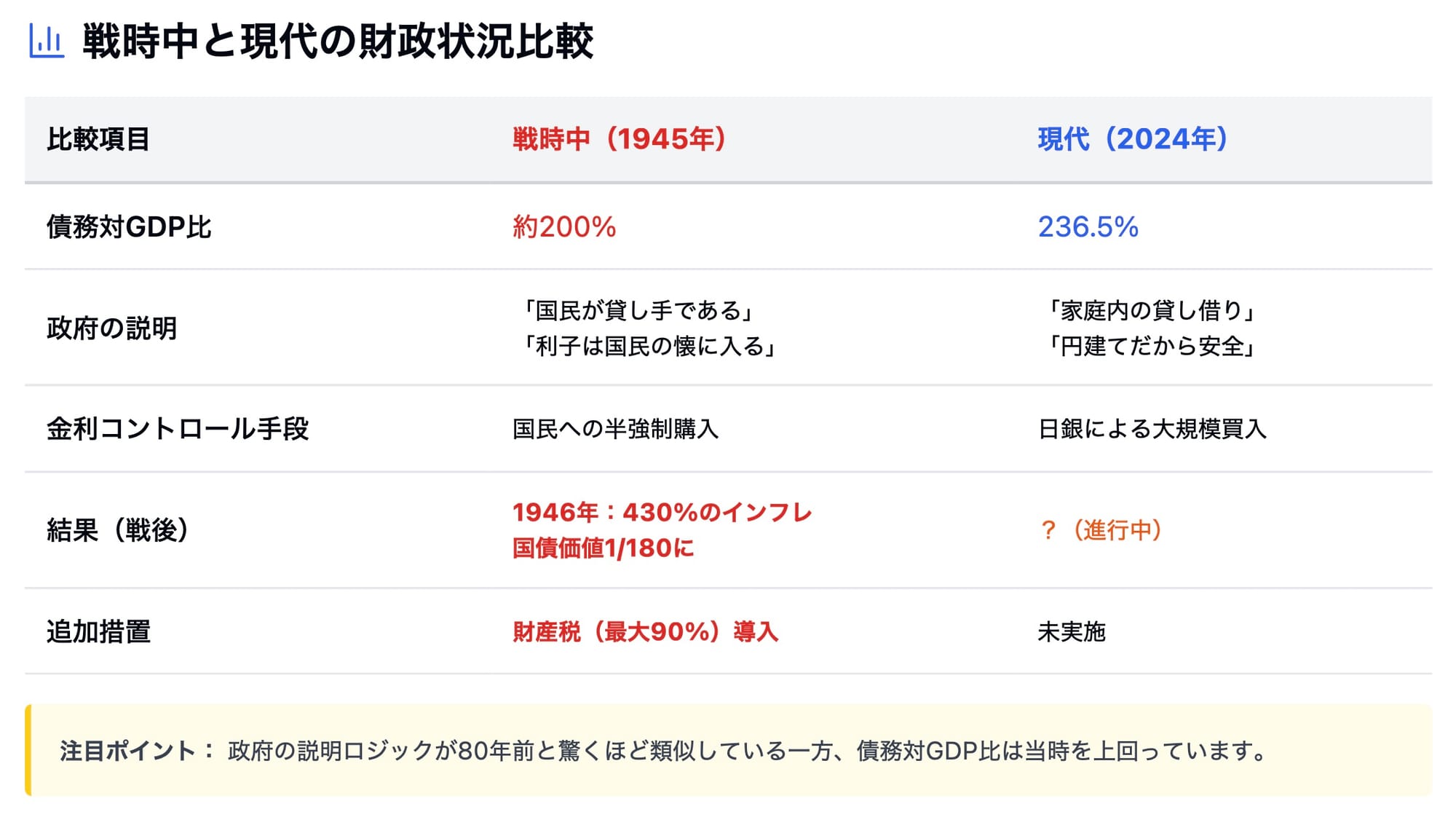

「あの時代とは違う」は本当か?

ここまで読んで、「でも今は戦時中じゃないし、状況が全然違うでしょ」と思われた方も多いかもしれません。

確かにその通りです。現代日本には民主主義があり、言論の自由があり、中央銀行の独立性も(建前上は)あります。単純に過去と現在を重ね合わせることはできません。

ただ、構造的な類似点も無視できないように思います。

戦後の日本の政府債務対GDP比は約200%でした。2024年時点では236.5%です。むしろ当時より数字だけで見れば、深刻な水準に達しています。

戦時中も「日本は特別だから大丈夫」と言われていました。今も「日本国債は円建てだから」「日銀が買い支えているから」という説明がなされています。構造は違えど、「特別扱い」の論理は驚くほど似ています。

金利のコントロール手段も、形は違えど本質は同じです。戦時中は国民に半強制的に国債を買わせ、現代は日銀が大量に国債を買い入れています。

そして何より、麻生氏が「金利は上がっていない」と語った2013年当時から、わずか12年で状況は大きく変わりました。30年国債の金利は史上最高水準まで上昇しています。

これを見て、もはや日銀が金利を制御できなくなった、、、と考える市場参加者がどの程度増えてくるかがポイントかもしれません。

なぜ今、このリスクを考えるべきなのか

「でも、財政破綻なんて起きないでしょ?」

そう思いたい気持ちは、私も同じです。というより、起きない方が平和に決まっています。

ただ、リスク管理の基本は「起きてほしくないこと」ほど真剣に考えておくことではないでしょうか。

火事になってほしくないからこそ火災保険に入るように。電車が事故で止まらないと思っていても、念のため少し早めに家を出るように。

今回の30年国債金利の急騰は、小さな(いや小さくはない?)警告音かもしれません。

「日銀が買い支えているから大丈夫」という前提が、いつまで続くかは誰にもわかりません。日銀のバランスシートは既にGDP比で約120%超に膨張しています。これは主要先進国の中で群を抜いて高い水準です。

2013年4月、黒田東彦総裁(当時)が大規模な国債買い入れを開始した時、多くの人は「一時的な政策」だと思っていました。でも、それから12年が経った今も、日銀は国債を買い続けています。

「一時的」だったはずの政策が、もはや止めることのできない「構造」になってしまったわけです。

【後編はメンバー限定】

ここまでの分析で、80年前と現在の驚くべき類似点が見えてきました。では、私たちは具体的にどう備えればいいのでしょうか?

後編では、以下の内容を詳しく解説します:

📌 歴史から学ぶ3つの具体的な教訓

- 「絶対安全」という言葉に潜む罠

- 戦後の財産税が教える資産分散の重要性

- 「想定外」を想定する思考法

📌 高市新総裁時代の財政政策を読み解く

- 麻生氏の影響力がどこまで及ぶのか

- 市場の警戒シグナルの本当の意味

- 財政拡大派vs財政健全化派の二元論を超えて

📌 専門家が語らない「本当のリスク」

- 日銀の限界はどこにあるのか

- インフレと財産税の可能性を冷静に分析

- 国境を越えた資産保全の考え方

📌 前向きな備え方と希望的シナリオ

- 不安ではなく、準備を

- リスクとベネフィットのバランス思考

- 歴史の韻に耳を澄ませながら、賢明な選択をするために

歴史を知り、リスクを認識し、適切に備えることで、私たちはより落ち着いて未来を迎えられるはずです。「日本の財政は大丈夫」という言葉を盲信するのではなく、「大丈夫かもしれないし、そうでないかもしれない」という健全な懐疑心を持つこと――それが、今の私たちに必要な視点なのかもしれません。

後編では、その視点を具体的な行動に変えるための考え方を掘り下げていきます。

歴史から学ぶ具体的な備え方と、高市政権下での賢い選択

前編では、80年前と現在の財政状況の驚くべき類似性を見てきました。では、私たちは具体的にどう考え、どう備えるべきなのでしょうか。

ここからは、実践的な視点で深掘りしていきます。

歴史から学ぶ3つの教訓

教訓1:「絶対安全」という言葉を疑う習慣を

政府や権威ある人物が「絶対に大丈夫」と言う時ほど、立ち止まって考える必要があるかもしれません。それは疑心暗鬼になれという意味ではなく、自分の頭で考える習慣を持とうということです。

1941年の冊子も、当時の最高権威である大蔵省が作成したものでした。でも、権威が保証したからといって、リスクがなくなるわけではないのです。

現代でも同じです。「この国は特別」「今回は違う」という言葉が出てきたら、一度立ち止まって考えてみる。それだけで、見える景色が変わることがあります。

教訓2:分散という基本に立ち返る

戦後の財産税では、円建ての預金も株式も不動産も、すべてが課税対象になりました。つまり「日本円だけ」「日本の資産だけ」に集中投資することのリスクが露呈したわけです。

現代で言えば、資産の一部を日本円以外の通貨や、国境を越えて移動できる資産(例えば金やビットコインなど)で保有することも、選択肢の一つかもしれません。

これは投資助言ではなく、リスク分散の基本的な考え方としての話です。卵を一つのカゴに盛るな、という古い格言は、今も有効だと思います。

重要なのは、「日本だけ」「円だけ」に偏らないことです。

教訓3:「想定外」は想定しておく

2011年の東日本大震災後、「想定外」という言葉が多用されました。でも本当に想定外だったのでしょうか。津波の記録は歴史に残っていたし、警告する専門家もいました。

財政についても同じことが言えるかもしれません。「まさか日本が」と思えることほど、頭の片隅に置いておく価値があるように思います。

シナリオプランニングの考え方を取り入れてみましょう:

楽観シナリオ: 財政拡大が功を奏し、経済成長で債務比率が改善(人口減少下で?)

中立シナリオ: 現状維持。日銀の支えで緩やかに推移 (日銀は無限に買い入れられる?)

悲観シナリオ: 金利上昇が止まらず、財政問題が顕在化(すでに顕在化しているような、、)

( )内は筆者の心の声ですが、間違っているかもしれません。大切なのは、それぞれのシナリオで、自分の資産がどうなるかを考えておくことでしょう。

高市新総裁時代の財政政策を読み解く

高市新総裁は財政拡大を掲げています。

麻生氏の強力なバックアップもあり、その路線は加速する可能性が高いです。景気刺激や社会保障の充実という観点では、これは一定の評価もできると言えるかもしれません。

ただ、市場が示した「警戒シグナル」も無視できません。

投資家たちは、財政拡大が持続可能かどうかを冷静に見極めようとしています。金利の上昇は、その疑問の表れかもしれません。

専門家が語らない「本当のリスク」

ここからは、あまり語られないけれど重要な論点を3つ挙げます。

リスク1:日銀の「特別な状況」の限界

日銀のバランスシートは既にGDP比120%超です。これは異常な水準で、いつまでも続けられるものではありません。

もし日銀が国債買入を縮小したら?金利はアナウンス時点で急上昇することになるでしょう。そうなれば、政府の利払い費が急増し、財政はさらに厳しくなります。

これは「日銀の足枷」とも呼べる状況です。やめたくてもやめられない。でも、続ければ続けるほど、出口が遠ざかる。

まさに麻薬に手を出してしまい、その反動の辛さから逃れるためにさらに多くの麻薬を欲してしまう患者と同じになってしまう可能性すらあります。

リスク2:インフレと財産税のダブルパンチ

1946年のように、激しいインフレと財産税が同時に来る可能性は低いかもしれません。でも、ゼロではありません。

もし政府債務が持続不可能になれば、選択肢は3つしかありません:

- デフォルト(債務不履行)

- インフレで実質的に債務を減らす

- 増税や財産税で国民に負担を求める

戦後の新円切り替えも、実質的なデフォルトです。しかし体裁上はデフォルトではなかったため、日本の定番戦略としては後の2つです。

リスク3:「茹でガエル」現象

最も怖いのは、急激な崩壊ではなく、緩やかな衰退かもしれません。

金利が少しずつ上がり、円の価値が少しずつ下がり、実質賃金が少しずつ目減りする――そんな「茹でガエル」のような状況(現状?)です。

劇的な変化がないため、誰も危機感を持たない。気づいたときには、手遅れになっている。

これが、今進みつつある現実的な現象と言えるかもしれません。

あなたが今日からできる3つの具体的アクション

理論はここまでにして、具体的に何をすればいいのか、3つのアクションを提案します。

アクション1:情報を複数のソースから取る

政府発表だけでなく、金利動向にも目を向けてみても良いかもしれません。同じ出来事でも、見る角度によって全く違う景色が見えることがあります。

おすすめの情報源:

- 日本 30年 債券利回りリアルタイムチャート:https://jp.investing.com/rates-bonds/japan-30-year-bond-yield-streaming-chart

- 国別の金利動向:https://jp.investing.com/rates-bonds/world-government-bonds

- 日本の政策金利:https://jp.tradingeconomics.com/japan/interest-rate

アクション2:家族で「もしも」の話をしてみる

タブー視せず、「もし財政に問題が起きたら」という話を、家族で一度してみるのもいいかもしれません。備えがあるだけで、心の余裕も変わってきます。

ただ、これは家庭にもよると思います。筆者宅のように、「またこの人が変なことを言っている」と言われて終わりの場合もありますから、相手をみて実行することも必要かもしれません。

前向きな備え方:不安ではなく、準備を

ここまで、かなり厳しい(現実的な?)話をしてきました。でも、最後に伝えたいのは、希望的なメッセージです。

歴史を知り、リスクを認識し、適切に備えることで、私たちはより落ち着いて未来を迎えられるはずです。

「日本の財政は大丈夫」という言葉を盲信するのではなく、「大丈夫かもしれないし、そうでないかもしれない」という健全な懐疑心を持つこと。そして、どちらに転んでも対応できるよう、できる範囲で準備しておくこと。

それが、歴史から学べる最大の教訓なのかもしれません。

後悔の無い24時間を過ごす

個人的な見解を言えば、おそらく危機に備える最善の方法は、「この24時間を後悔なく、楽しくベストをつくして過ごす」ことだと考えます。

ミサイルが飛んできたり、予期しない戦争が始まってしまったり、銀行から「財産凍結のお知らせ」が届いたりしても、正直なところ対応できることには限界があります。

それよりも、避けられない事態が起きた時に、「あー、おもろい人生で楽しかったな」と思えることが、最良だと筆者は考えます。

それぞれが、自分にとってのベストを考え続けることも、大切な対策かもしれませんね。

おわりに:歴史の韻に耳を澄ませて

高市新総裁のもとで、日本がどのような経済政策を展開していくのか。麻生氏の影響力がどこまで及ぶのか。そして、30年国債金利の上昇が一時的な現象なのか、それとも構造的な変化の始まりなのか――これらは、今後数ヶ月、数年をかけて明らかになっていくでしょう。

戦後80年という節目の年に、初めて女性の総理大臣が誕生する可能性がある今だからこそ、過去を振り返り、未来に備える――そんな視点を持つことが、今の私たちには必要なのではないでしょうか。

歴史は繰り返さないかもしれません。でも、韻を踏むことはある――そう言われます。

その韻に耳を澄ませながら、賢明な選択をしていきたいものです。

※本記事は特定の投資行動を推奨するものではありません。投資判断はご自身の責任で行ってください。また、本記事で紹介した歴史的事実は公開情報に基づいていますが、現代への適用については筆者の個人的見解を含みます。資産運用については、必要に応じて専門家にご相談ください。

ココスタ 佐々木徹

次の記事

読者になる

一緒に新しい世界を探求していきましょう。

ディスカッション