Vol.180 ビットコインは急騰間近か ~ 空売りペーパーマネーの容量限界値が近い (2022年10月24日)

○ 不動明王

○ 動かざるごと山のごとし

○ 石の上にも三年

今のビットコインを言い表すなら、上のどれでしょうか?浮かれた外国為替のFX市場とは一線を画し、不動のビットコインには大物の風格も漂いはじめています。

さて、そんなボラティリティが消えてしまったビットコインですが、急騰も間近に近づきつつあるかもしれません。

もちろん、データから見た状況というだけですので、実際の上がり下がりは別の話。それでも、ビットコインを囲む市場のセンチメントは急変間近に来ているようにも見受けられます。

いくつかポイントを整理して確認しておきましょう。

投機組の売りポジションは容量も限界に近い

さて先物市場で空売りすることを、英語で「ショート」と呼びます。短期間(Short)で利益を上げられる可能性が高いことが語源だそうですね。

ここで鋼の錬金術師の名言をお借りしましょう。

「人は何かの犠牲なしに何も得ることはできない。何かを得るためにはどれと同等の代価が必要になる」

短期間で利益を上げられる可能性を得るなら、なにかの犠牲を払う必要があるはずです。そう、短期間で損失を出してしまうリスクです。

ビットコインにしろ、ゴールドにしろ、現物を買って持っておくだけなら保有する期間に制限などありません。値段が十分の一になろうが、また10倍になれば損失は「なかったこと」になります。

ですが、レバレッジ取引で「ショート」を前提とした場合、事情は180度異なってきます。

すごく単純化するため、証拠金の維持率などの制約は無いものとして、またWTI原油ごとく現受け不可で値段がマイナスになるということも、一旦は無しにして考えましょう。

仮に10,000ドルの証拠金で10,000ドル分のビットコインを「買い持ち」OR「売り持ち」した場合の最大損失を考えてみます。

買い持ちの場合:

ビットコインを10,000ドルでロング(買い) → 0ドルに下落: 10,000ドルの損失が最大(ナンピンしなければ)

売り持ちの場合:

ビットコインを10,000ドルでショート(売り) → 20,000ドルに上昇: 10,000ドルの損失

ビットコインを10,000ドルでショート(売り) → 30,000ドルに上昇: 20,000ドルの損失(元の証拠金10,000ドルに追証10,000の支払義務)

ビットコインを10,000ドルでショート(売り) → 60,000ドルに上昇: 50,000ドルの損失(元の証拠金10,000ドルに追証40,000の支払義務)

もちろん現実には証拠金の維持率が一定の比率を割り込んだ時点で強制決済。ポジションは跡形もなく消えてなくなります。現実に存在しない選択肢を考えても意味ない?いえいえ、ここで考えるべきはポジションを保有する人の心理です。

単純に言えば、売りポジションの保有には損失無限大の心理的な重荷がともなうということです。だからこそ、売りポジションを持つ人は、損失回避への反応が早くなる傾向があります。

レバレッジ取引で保有したポジションを閉じるには、反対売買するしか手段がありません。つまり売手が損失拡大の回避に動く時は、一気怒涛の買い圧力が市場に流れ込むことになるわけです。そして今のビットコインは、売りポジションの巻き戻しが発生しやすい状況へと到達をしています。

たとえば下の図は、CryptoQuant社が公開しているデリバティブ市場のレバレッジ比率です。

レバレッジ比率が加速度的に高まっていますね。現在は③なわけですが、値動きとレバレッジ比率が真逆に動いています。少しクローズアップしてみましょう。

10月1日以降、レバレッジ比率は上昇するもビットコイン価格は横ばい。今は現物が売られていないことを考慮すると、デリバティブの新規売りが建てられるも、いまいち下がらない様子を見て取れます。

参考までに、10月19日にクリプト通信内で書いたコメントを引用してみます。

その後の値動きは下のとおり。19,500ドルで売るも、18,750では買い戻し。

なぜこんな状況になっているかといえば、現物を売る人が残っていないからです。だから先物の手口も見え見え。

出入り口が特定されやすいというのは、あまり売手にとって有利な状況ではないとも言えるでしょう。

この動きは、CMEのビットコイン先物を見ても確認をすることができます。引き続き掘りすすめてみましょう。

CMEビットコイン先物の売り玉もキャパ一杯

ここまでは、デリバティブ市場で積まれた売りポジションは、解消する時にエネルギーを一気に開放して値上がりへとつながる構造を説明してみました。

では、同じようにCMEの先物市場を確認しておきましょう。せっかくですから、少し長めの時間軸を使ってみます。

(一般公開ここまで)

チャート上側のローソク足は、ドル建てビットコインの週足。カギ足は、CME先物のOI(取組高)です。

おなじく下側のグラフは、ビットコインとOI(取組高)の相関係数を並べたもの。プラスに振れれば「正の相関」、マイナスなら「逆の相関」です。

これをトレーダー向けに通訳してみると、以下のようになります。

【正の相関期】ビットコインとOI が似た動きをしている

新規ポジションは「ロング」

ポジション減少は「ロング手仕舞い」

【逆の相関期】ビットコインとOI が逆に動いている

新規ポジションは「ショート」

ポジション減少は「ショート手仕舞い」

さて冒頭では 売りポジションの保有には損失無限大の心理的な重荷がともなう と書きました。上チャートからも、売りポジション主導である【逆の相関期】は、長く続いていないことがわかります。

この相関係数、2022年の9月頭には、▲-0.75まで逆相関を拡大しています。過去に同レベルまで下げたのは、2018年末から2019年初頭までのみ。

そのときは値段とOIとが逆相関入りしてから正相関にもどるまで140日間。値段はといえば、逆相関入り以降に4,200 → 3,200まで25%ほど下落しています。

ですが値下がり原資は新規のショートポジション、つまり買い戻しが義務付けられたペーパーマネー。結局は買い戻し起点となり、その後ビットコインは13,000ドルまで上昇することとなりました。

もしも 3,500ドルで1BTCを空売りしていたなら、見事に9,000ドル超の損失。利益率は超絶-250%です。繰り返しになりますが、だからこそ売りポジション保有には、心理的な重荷がともなうのです。

さて足元では、29,000ドルから始まった逆相関も解消に向かっています。逆相関に入ってからすでに160日が経過し、値動きは 29,000 → 18,000と40%ほど下落をしています。

仮に2019年と同じように、値段とOIの逆相関が終わった後に反動で一気上昇となるなら、29,000ドル☓3倍=87,000ドルへの到達ということになります!

はい、未来の値段など誰にもわかりません。ここからさらなる下落もあるでしょう。それでも売り手主導で下げている以上、跳ね返る時は速度と勢いが一気に上昇することはビットコインの得意技です。

現状、下まで追いかけていって「追い売り」するというのは、ちょっとオッズが悪い時期に来ているようにも見受けられます。

米国も債権買い支えで英国化?

さて個人的には「ついに米国も来たか」というニュースがありました。米財務省が主要銀行に債権を買い戻すべきか意見を求めたというものです。

U.S. Treasury Asks Major Banks if It Should Buy Back Bonds

(By Reuters|Oct. 14, 2022, at 12:21 p.m.)

米財務省は10月14日、米国債のプライマリー・ディーラーに政府が 24 trillionの市場で流動性を改善するため、債権の一部を買い戻すべきかどうかを質問している・・・というもの。

ピンと来た方はするどい!英国中銀がインフレ対策を投げすててでも債権の買い支えに舵を切らざるを得なくなった事態が、回り回って米国へ飛び火すると財務省が認めたようなものでしょう。

英国はトラス元首相の就任を折り込み始めて以降、債権売りを加速。9月6日の就任からさらに債権売りは加速し9月23日にクライマックス。英国中銀は債権の買い支えを緊急表明することとなりました。

前述の米財務省が動いた10月14日はトラス氏就任から約1ヶ月後です。”来たな”という印象しかないですね。

以下、10月12日のクリプト通信から引用をしてみます。

市場がイメージしているのは、以下のような流れではないでしょうか。

1. 米国の大統領が支持率回復のためにガソリン代を下げようと躍起になる

2. でもOPECからは相手にされず減産までされてしまう

3. 意地でもガソリン代を下げようと利上げを頻発する

4. 世界の金融市場からバランスが失われる

5. まず英国債が売り込まれて緊急の買い支えを強いられる

6. 事実上のQE再開という火蓋がそっと切って落とされる ← 今ココ

7. 第2、第3の英国が出てくる

8. 回り回って米国もQE再開

なお、7番目の「第2の英国」がどこになるかは分かりませんが、最初にQEを止めたカナダなど、足元でCDS(クレジット・デフォルト・スワップ)が急騰しています。

「金利上がっても通貨売られる」が始まると、経済の優等生であるはずの先進国通貨が、いつのまにか新興国と同じ扱いをされるようになってしまいます。

G7通貨が草コイン化?少し経緯を見守りたいですね。

そうそう、10月14日に財務省が米国債の買い戻しヒアリングを実行してから、米国の期待インフレ率も急回復しています。

5年物で10月13日の2.38% → 10月21日には2.69%まで上昇。節目の2.5%を踏み越えてきました。

そして11月FOMCに向けてFED高官の発言が禁じられるブラックアウト期間入り直前、FedウォッチャーのNick氏は爆弾を投下します。

Fed Set to Raise Rates by 0.75 Point and Debate Size of Future Hikes

11月FOMCでは、12月以降の利上げ減速が議論されるだろう、、、というもの。

さらにNickがツイートで記事を投下した90分後、今度はドル円の介入(円買い・ドル売り)らしき動きが始まります。

期待インフレ率も上がれば、ドルの相対力も(少しだけ)弱まる。世界中に輸出されていたインフレ圧力が、ブーメランのように米国めがけて戻ってきています。

おかげでバイデン大統領の支持率は下落。さすがに中間選挙2週間前に物価上昇の波を浴びせられると、支持率の復帰は難しいかもしれないですね。ガソリン代が急落するなら別ですが。

CMEの建玉動向を確認しておきましょう

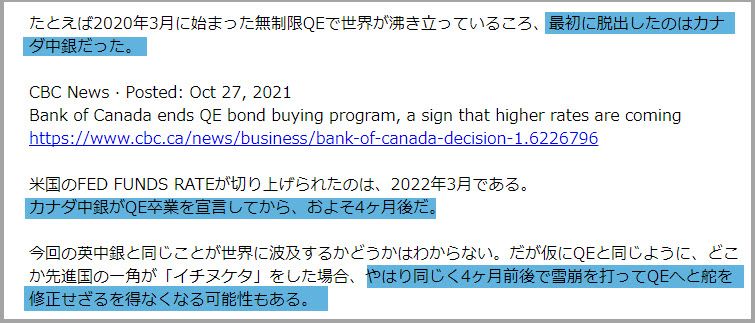

最後にCMEのビットコイン先物、アセマネ動向を確認しておきましょう。

こちらは2022年10月18日〆の建玉。アセマネが前週に400枚近く建てた売り玉を、ほぼ全量買い戻した格好となっています。

19,000ドルで建てた売りは一旦回収というところでしょうか。

今の期待インフレ率・長短実質金利差・米株指数の建玉動向を見るかぎり、ビットコインには上昇リスクのほうが高い局面に入りつつはあります。

10月28日金曜日はビットコインCME先物の納会。

ついでに日銀会合さえも並んでいます。ボラティリティは高くなるところに来ています。しばし、お手並み拝見といきましょう!

今週の記事は以上です。少し長くなってしまったので、次回以降は、もう少し簡潔にできるよう心がけます。

引き続き、ハッピー・ビットコイン!

ココスタ

佐々木徹

次の記事

読者になる

一緒に新しい世界を探求していきましょう。

ディスカッション