Vol.212 ビットコイン損切り動向カレンダー(2023年6月12日)

壁をバキバキと壊しながら成長し続ける人工知能の株価。一方で、上下に振れるシンプソンズ・チャートを描きながらゼロサムな動きを続けるビットコイン。両者の動きはまるで対照的ですね。

さて、今回の記事では投機市場の参加者が、損切りするリズムを月ごとに追跡してみます。市場は損切りするときに大きく動きますから、そのサイクルが分かれば新たな洞察を得ることができます。

結論から言うと、今回の数字は「人間心理が数字に遅れることを物語る」こととなりました。意外と言えば意外だし当然と言えば当然。事実は小説よりも奇なりといいますが、まさに言い得てですね。それでは早速見ていきましょう。

ファンド資金の流入がビットコインの値動きを変えた直近2年間

最初に値動きのパターンから追っておきましょう。ビットコインが月ごとにどのような価格変動を示しているか、過去の統計を確認してみます。以下に示す表は、2013年から現在までのビットコインの月別騰落率を表しています。

2018年~2022年(全期間)と2021年~2022年(直近2年)では、値動きの特性も少し変わってきていることが分かります。直近2年のビットコイン傾向としては、、、

- 1月~3月は安定の上昇シーズン

- 4月~6月は安定の下落シーズン

- 7月上昇 → 8月&9月下落となりやすい

- 10月上昇→11月&12月下落となりやすい

なぜこんなことに?それはもうファンドを通じた資金流入が拡大しているからに他ならないでしょう。

米国のファンドは、ほとんどが12月決算です。その報酬は事前に決めた水準を超えた量で決まります。

つまりビットコインが年間上昇率を第一四半期で使い果たしてしまえば、4月にはリバランスして他市場へ資金を回した方が得策ということですね。

そして4~6月で思ったより売り込まれてしまうので、7月には再びリバランスで買い。同じく10月もリバランスで買い。そして年間収益が確定する12月末に向けては利確先行。

さらに6月騰落率は直近2年で最悪の月となっています。

これも12月決算のファンドが半期決算を迎える直前であること。さらにトレーダーは夏休み前、積極的に買いに動いて損益を悪くするリスクを抱える時期でもないでしょう。

言い換えれば、ビットコインにもそれだけ機関投資家の資金が入り始めたと言えるのではないでしょうか。

なお、直近3年間のビットコインの動きを観察すると、5月中旬から同様の価格変動パターンがしばしば見られます。以下はココスタで配信した講義からの抜粋です。

チャート内の縦線、紫色から青色の区間は5月15日から7月20日までを示しています。2023年もキッチリと前年パターンを踏襲していることが分かります。これもファンドの影響が強くなっていることを表していますね。

それでは、次に投機市場の動きについて詳しく見ていきましょう。

FXの為替市場も同じ先物~日銀のレポートから

では投機市場に入る前に欠かせない「先物」について触れておきます。今年6月には日本銀行が個人投機家のFX為替取引の動向を調査、その結果を公開しています。日銀に「SNS・スキャルピング・人気トレーダー」と言わせてしまう市場は、かなり興味深いです。

2022年を中心とした最近の個人FX取引(日本銀行)

https://www.boj.or.jp/research/wps_rev/rev_2023/rev23j06.htm

抜粋

- 個人投機家のFX取引における日本の世界シェアは28%

- 2022年には短時間取引が爆発的に増加

- SNSでの人気トレーダーによる情報発信と自動売買ツールの普及が背景

- 2022年のドル/円取引比率は75%(2012年は25% → 値動き拡大による)

個人的にずーっと市場を見てきたものの感想ですが、日本では先物取引が悪者とされ、その結果として先物の名前を冠していないFXが避難所となったような印象があります。

ですが結局のところ、外国為替FXも先物なんです。

「先物」とは取引の最終日が決まっているものだと思われがちですが、外国為替FXでは毎日スワップと呼ばれるコスト調整が行われます。

このスワップも突き詰めれば現物価格と先物価格の乖離であり、外国為替FXは24時間ごとに納会を迎える連続先物商品と解釈することができます。

パチンコの3店方式もそうですが、いつから日本は建前で逃げるのが当然の社会になってしまったのでしょうか。

さて価格動向を探る際に先物市場は明確なヒントを提供してくれます。日本で敬遠されがちな先物市場を注視することは、逆に考えれば一種の優位性を生むと考えます。

前置きが長くなりました。ここからビットコインの先物市場で投機家がどのような動きをしているのかを詳しく見ていきましょう。

CME先物市場のアカウント数を追う

米国の先物市場で活動する大口トレーダーたちは、保有している建玉について報告する義務があります。そして先物取引委員会は、提出されたこれらの建玉情報を集計し、毎週公開しています。これがCOT(Commitments of Traders)レポートと呼ばれ、このコラムで目にしたことがある方も多いと思います。

今回は、そのCOTレポートの中から「CME先物市場のアカウント数」に焦点を当てて考察してみたいと思います。

下記のグラフにおいて、青線はトレーダー数の推移を、灰色の線はビットコイン価格を表しています。紫色で囲った部分に注目してみてください。

- 期間1:トレーダー数と値動きが一致

- 期間2:トレーダー数と値動きが逆行

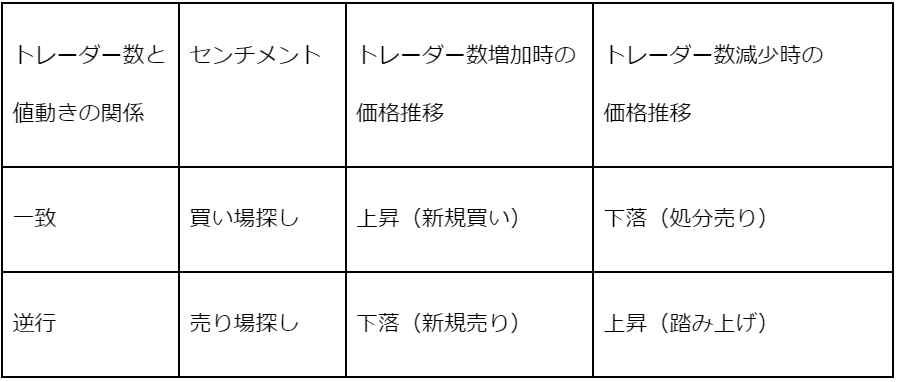

一般論としてですが、市場が買い場を探している時には①のような一致パターンが観測される一方、市場が売り場を探しているときには②のような逆行パターンが多いです。

では、トレーダーたちが目一杯ポジションを積んでいて、それがはじけ飛んだ場合に何が起こるかをそれぞれ考えてみましょう。

一致パターン:

トレーダーは買い持ちでパンパン → 損失が出れば買いポジションを投げる(損切り売り) → 価格下落

逆行パターン:

トレーダーは売り持ちでパンパン → 損失が出れば売りポジションを踏む(損切り買い) → 価格上昇

ちょっとまとめてみます。

こうしてみると、同じ価格の変動でも背後には二つの異なる動きが存在することが分かります。

値上がり局面:A)新規買い D)踏み上げ

値下がり局面:B)処分売り C)新規売り

これを踏まえて、価格の動きとトレーダー数の増減を月ごとに集計してみました。方法は長くなるので別の機会に譲り結果だけ示します。

値動きの背景にあるトレーダーの動向(COCOSTA作成)

この表からは、投機市場のトレーダー心理が目に浮かぶようです。いくつかポイントを書き出してみましょう。

- 11月と12月はファンド決算前の利確狙いで投機家は空売り

- 1月~3月は年末の弱い流れを受け投機家が強気に売るも、ファンドの新年買いから強制浮上させられ 空売り勢は踏み上げる→力強い上昇(資金流入+踏み上げ)

- 4月は第1四半期で年間目標到達したファンドが利確 → 放牧に出す(4~6月弱い)

- 7月は下半期スタート資金の流入で買われ、建玉次第で踏み上げる

- 9月は問答無用で売り

- 10月は9月の売りを引きずった建玉をひっくり返して踏み上げ

以下ループ

特に印象深いのは、やはり1月〜3月の動きでしょうか。ファンドの動きを把握していない空売り勢が新規で売りを積み上げるも、結局は実弾資金には叶うわけもなく踏み上げる。

ビットコインの市場がファンド主導になり始めていることを把握していないと、人間心理に従って取引してしまうことになります。

人間心理は現状維持バイアスに支配されます。つまり値下がりが続いているなら今後も続くという考え方。

ビットコインと上手に付き合うには、月をまたいだ瞬間に別の生き物へと変貌するビットコインの気持ちを理解してやる必要がありますね。

以上、参考になりましたら幸いです。

ハッピー・ビットコイン!

ココスタ

佐々木徹

次の記事

読者になる

一緒に新しい世界を探求していきましょう。

ディスカッション